Περιθώρια κέρδους που… ζαλίζουν επιτυγχάνουν οι ελληνικές τράπεζες, εκμεταλλευόμενες στο έπακρο την αύξηση των ευρωπαϊκών επιτοκίων, κυρίως μέσα από μια πολιτική αργής και μικρής μετακύλισης των αυξήσεων στους καταθέτες. Είναι χαρακτηριστικό ότι το περιθώριο επιτοκίου (spread) εκτινάχθηκε τον Φεβρουάριο στο 5,36% για τις νέες καταθέσεις και δάνεια, σχεδόν δύο μονάδες πάνω από το αντίστοιχο ποσοστό του Ιουνίου 2022, δηλαδή πριν ανοίξει ο κύκλος αύξησης επιτοκίων από την ΕΚΤ.

Σε ό,τι αφορά τα δάνεια, η αύξηση των επιτοκίων είναι συνεχείς, σε ό,τι αφορά τα νέα, αλλά -το σημαντικότερο- στο μεγάλο απόθεμα δανείων με κυμαινόμενα επιτόκια, που αναπροσαρμόζονται αυτόματα με βάση τις μεταβολές των βραχυχρόνιων, διατραπεζικών επιτοκίων, τα οποία, με τη σειρά τους, αυξάνονται ανάλογα με τα βασικά επιτόκια της ΕΚΤ. Είναι χαρακτηριστικό ότι το μέσο επιτόκιο στα υφιστάμενα υπόλοιπα των στεγαστικών δανείων με διάρκεια άνω των 5 ετών αυξήθηκε κατά 26 μονάδες βάσης και διαμορφώθηκε στο 4,27% τον Φεβρουάριο, όπως ανακοίνωσε η Τράπεζα της Ελλάδος.

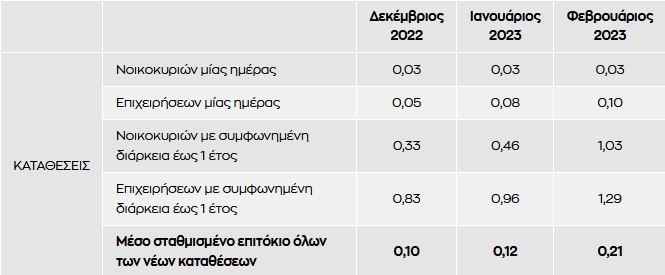

Το μεγάλο… κόλπο των τραπεζών, όμως, γίνεται με τα επιτόκια καταθέσεων, όπου οι ευρωπαϊκές αυξήσεις μεταφέρονται στους καταθέτες με… σταγονόμετρο και σε αργή κίνηση:

- Τον Φεβρουάριο, το μέσο σταθμισμένο επιτόκιο των νέων καταθέσεων αυξήθηκε στο 0,21%, από 0,10% τον Δεκέμβριο 2022 και 0,12% τον Ιανουάριο του τρέχοντος έτους. Με άλλα λόγια, οι τράπεζες εξακολουθούν να εφαρμόζουν πολιτική μηδενικών επιτοκίων προς τους καταθέτες, παρότι έχει προ πολλού εγκαταλείψει την πολιτική μηδενικών επιτοκίων η ΕΚΤ.

- Είναι χαρακτηριστικό ότι, ακόμη και στις καταθέσεις προθεσμίας, για τις οποίες οι τράπεζες ανακοίνωσαν τον Φεβρουάριο αυξήσεις επιτοκίων και νέα προϊόντα, που προσφέρουν αυξανόμενη απόδοση με το πέρασμα του χρόνου, το επιτόκιο ανέβηκε από το 0,46% στο 1,03% για τα νοικοκυριά. Δηλαδή, στο 1/3 του επιτοκίου αποδοχής καταθέσεων της Ευρωπαϊκής Κεντρικής Τράπεζας. Έτσι, μια τράπεζα μπορεί να παίρνει κατάθεση από ένα νοικοκυριό πληρώνοντας 1% και να λαμβάνει για τη δική της κατάθεση στην ΕΚΤ τριπλάσιο επιτόκιο…

Τα επιτόκια των νέων καταθέσεων

Οι τράπεζες έχουν σχεδιάσει να περάσουν όσο πιο αργά και όσο λιγότερο γίνεται στους καταθέτες τα αυξημένα επιτόκια της Ευρωπαϊκής Κεντρικής Τράπεζας. Η στρατηγική των τραπεζιτών, που θυμίζει… μαρτύριο της σταγόνας, είναι να κρατούν στο μέγιστο επίπεδο με το πέρασμα του χρόνου το καθαρό περιθώριο επιτοκίου, δηλαδή τη διαφορά ανάμεσα στα επιτόκια δανείων και στα επιτόκια καταθέσεων. Στα επιτόκια δανείων, οι αυξήσεις γίνονται ταχύτερα ή και αυτόματα (όταν πρόκειται για δάνεια κυμαινόμενου επιτοκίου, όπως τα περισσότερα στεγαστικά). Αντίθετα, οι ρυθμοί μεταφοράς των αυξήσεων των επιτοκίων της ΕΚΤ στις προθεσμιακές καταθέσεις επιδιώκεται να είναι όσο πιο αργοί γίνεται, ώστε να μεγιστοποιείται το περιθώριο επιτοκίου.

Τρία εργαλεία χρησιμοποιούν οι τράπεζες για να επιβραδύνουν το πέρασμα των αυξημένων ευρωπαϊκών επιτοκίων στους Έλληνες καταθέτες:

- Στις καταθέσεις μιας ημέρας, που αποτελούν και τον κύριο όγκο των καταθέσεων -περίπου 142 δισ. ευρώ, τον Φεβρουάριο- οι τράπεζες προσφέρουν επιτόκια όσο πιο κοντά γίνεται στο… μηδέν, αφού οι καταθέτες δεν ενδιαφέρονται ιδιαίτερα για την απόδοση αυτών των λογαριασμών.

- Όλα τα νέα προϊόντα με υψηλότερη απόδοση που έχουν παρουσιάσει έχουν δομηθεί με τη λογική του “step up”, δηλαδή της σταδιακής αύξησης του επιτοκίου. Ο καταθέτης αρχίζει να αμείβεται με μια σχετικά χαμηλή απόδοση, η οποία κάθε τρίμηνο αυξάνεται και μόνο στο τέλος της περιόδου «κλεισίματος» των χρημάτων φθάνει να πληρώνει η τράπεζα το υψηλότερο επιτόκιο που έχει χρησιμοποιήσει σαν «κράχτη» του καταθετικού προϊόντος.

- Για να εκτονώσουν την πίεση από πελάτες που μπορεί να ζητούν καλύτερες αποδόσεις από τα νέα προϊόντα καταθέσεων, οι τράπεζες έχουν δημιουργήσει μια δεύτερη «γραμμή άμυνας», με τα νέα αμοιβαία κεφάλαια ομολογιών τακτής λήξης (επενδύουν σε ομόλογα υψηλής ποιότητας για συγκεκριμένη χρονική περίοδο). Αυτά τα προϊόντα συνοδεύονται από υποσχέσεις για «ετήσιο μέρισμα» που συνήθως ξεπερνά το 3%, με τη διευκρίνιση, πάντως, ότι δεν πρόκειται για μια εγγυημένη απόδοση, άρα ο αποταμιευτής αναλαμβάνει κάποιο ρίσκο. Το θετικό, στην περίπτωση αυτή, για την τράπεζα είναι ότι μπορεί να κρατήσει ένα πελάτη, χωρίς να δεσμευθεί να πληρώσει η ίδια τόκους, όπως θα συνέβαινε με μια κατάθεση, ενώ αυτά τα νέα προϊόντα συνοδεύονται και από αρκετά υψηλές (αν όχι υπερβολικά υψηλές…) προμήθειες διαχείρισης του αμοιβαίου κεφαλαίου.

Σχετικά Νέα

Πούτιν: Προτείνει απευθείας διαπραγματεύσεις Ρωσίας – Ουκρανίας

Πούτιν: Προτείνει απευθείας διαπραγματεύσεις Ρωσίας – ΟυκρανίαςΟΡώσος πρόεδρος Βλαντίμιρ Πούτιν πρότεινε σήμερα τη διεξαγωγή «απευθείας» και «χωρίς προαπαιτούμενα» διαπραγματεύσεων μεταξύ.

Ινδία-Πακιστάν: Αλληλοκατηγορούνται για παραβιάσεις της εκεχειρίας

Ινδία-Πακιστάν: Αλληλοκατηγορούνται για παραβιάσεις της εκεχειρίαςΗ Ινδία και το Πακιστάν συμφώνησαν χθες Σάββατο σε κατάπαυση του πυρός ύστερα από.

Ρεύμα: Ανοίγει η πλατφόρμα αιτήσεων επιδότησης για τις επιχειρήσεις -Οι τρεις κατηγορίες

Ρεύμα: Ανοίγει η πλατφόρμα αιτήσεων επιδότησης για τις επιχειρήσεις -Οι τρεις κατηγορίεςΑπό αύριο, Δευτέρα 12/5, θα μπορούν να πραγματοποιούνται οι αιτήσεις των επιχειρήσεων για επιδότηση.

Στις κάλπες σήμερα οι Αλβανοί – Τέταρτη θητεία διεκδικεί ο Ράμα

Στις κάλπες σήμερα οι Αλβανοί – Τέταρτη θητεία διεκδικεί ο ΡάμαΣτις κάλπες προσέρχονται σήμερα οι Αλβανοί για τις βουλευτικές εκλογές, στις οποίες ο πρωθυπουργός.